erça-feira, 2 de abril de 2013

Antes tivesse sido privatizada

O feirão da Petrobras

Documentos da estatal revelam os bastidores da venda de patrimônio no exterior – como a sociedade secreta na Argentina com um amigo da presidente Cristina Kirchner

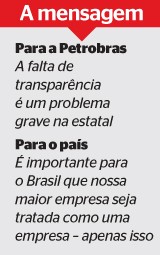

Na quarta-feira, dia 27 de março, o executivo Carlos Fabián, do grupo argentino Indalo, esteve no 22o andar da sede da Petrobras, no Rio de Janeiro, para fechar o negócio de sua vida. É lá que funciona a Gerência de Novos Negócios da Petrobras, a unidade que promove o maior feirão da história da estatal – e talvez do país. Sem dinheiro em caixa, a Petrobras resolveu vender grande parte de seu patrimônio no exterior, que inclui de tudo: refinarias, poços de petróleo, equipamentos, participações em empresas, postos de combustível. Com o feirão, chamado no jargão da empresa de “plano de desinvestimentos”, a Petrobras espera arrecadar cerca de US$ 10 bilhões. De tão estratégica, a Gerência de Novos Negócios reporta-se diretamente à presidente da Petrobras, Maria das Graças Foster. Ela acompanha detidamente cada oferta do feirão. Nenhuma causou tanta polêmica dentro da Petrobras quanto a que o executivo Fabián viria a fechar em sua visita sigilosa ao Rio: a venda de metade do que a estatal tem na PetrobrasArgentina, a Pesa. ÉPOCA teve acesso, com exclusividade, ao acordo confidencial fechado entre as duas partes, há um mês. Nele, prevê-se que a Indalo pagará US$ 900 milhões por 50% das ações que a Petrobras detém na Pesa. Apesar do nome, a Petrobras não é a única dona da Pesa: 33% das ações dela são públicas, negociadas nas Bolsas de Buenos Aires e de Nova York. A Indalo se tornará dona de 33% da Pesa, será sócia da Petrobras no negócio e, segundo o acordo, ainda comprará, por US$ 238 milhões, todas as refinarias, distribuidoras e unidades de petroquímica operadas pela estatal brasileira – em resumo, tudo o que a Petrobras tem de mais valioso na Argentina.

O negócio provocou rebuliço dentro da Petrobras por três motivos: o valor e o momento da venda, a identidade do novo sócio e, sobretudo, o tortuoso modo como ele entrou na jogada. Não se trata de uma preocupação irrelevante – a Petrobras investiu muito na Argentina nos últimos dez anos. Metade do petróleo produzido pela Petrobras no exterior vem de lá. Em 2002, a estatal brasileira gastou US$ 1,1 bilhão e assumiu uma dívida estimada em US$ 2 bilhões, para comprar 58% da Perez Companc, então a maior empresa privada de petróleo da Argentina, que já tinha ações negociadas na Bolsa. Após sucessivos investimentos, a Perez Companc passou a se chamar Pesa, e a Petrobras tornou-se dona de 67% da empresa. Nos anos seguintes, a Petrobras continuou investindo maciçamente na Pesa: ao menos US$ 2,1 bilhões até 2009. Valeu a pena. A Pesa atua na exploração, no refino, na distribuição de petróleo e gás e também na área petroquímica. Tem refinarias, gasodutos, centenas de postos de combustível. Em maio de 2011, a Argentina anunciou ter descoberto a terceira maior reserva mundial de xisto – fonte de energia em forma de óleo e gás –, estimada em 23 bilhões de barris, equivalentes à metade do petróleo do pré-sal brasileiro. A Pesa tem 17% das áreas na Argentina onde se identificou esse produto. No ano passado, por fim, a Pesa adquiriu uma petroleira argentina, a Entre Lomos, que proporcionou um aumento em sua produção.

Apesar dos investimentos da Petrobras, quando a economia da Argentina entrou em declínio, há cerca de dois anos, as ações da Pesa desvalorizaram. As desastrosas políticas intervencionistas da presidente Cristina Kirchner contribuíram para a perda de valor da Pesa. De 2011 para cá, as ações da empresa caíram mais de 60%. É por isso que técnicos da Petrobras envolvidos na operação questionam se agora é o melhor momento para fazer negócio – por mais que a Petrobras precise de dinheiro. Seria mais inteligente, dizem os técnicos, esperar que a Pesa recupere valor no mercado. Reservadamente, por medo de sofrer represálias, eles também afirmam que os bens da Petrobras na Argentina – as distribuidoras, refinarias e unidades de petroquímica que constituem a parte física do negócio – valem, ao menos, US$ 400 milhões. Um valor bem maior, portanto, que os US$ 238 milhões acordados com a Indalo. “Se o governo não intervier tanto, a Pesa pode valer muito mais”, diz um dos técnicos. A Petrobras, até dezembro do ano passado, tinha um discurso semelhante. Na última carta aos acionistas, a Pesa diz: “Estamos otimistas em relação ao futuro da Petrobras Argentina. E agora renovamos o compromisso de consolidar uma companhia lucrativa, competitiva e sustentável, comprometida com os interesses do país (Argentina)...”. Em outro trecho da carta, informa-se que os resultados do ano passado foram “encorajadores” e permitiram, como nos cinco anos anteriores, a distribuição de dividendos milionários aos acionistas.

Apesar dos investimentos da Petrobras, quando a economia da Argentina entrou em declínio, há cerca de dois anos, as ações da Pesa desvalorizaram. As desastrosas políticas intervencionistas da presidente Cristina Kirchner contribuíram para a perda de valor da Pesa. De 2011 para cá, as ações da empresa caíram mais de 60%. É por isso que técnicos da Petrobras envolvidos na operação questionam se agora é o melhor momento para fazer negócio – por mais que a Petrobras precise de dinheiro. Seria mais inteligente, dizem os técnicos, esperar que a Pesa recupere valor no mercado. Reservadamente, por medo de sofrer represálias, eles também afirmam que os bens da Petrobras na Argentina – as distribuidoras, refinarias e unidades de petroquímica que constituem a parte física do negócio – valem, ao menos, US$ 400 milhões. Um valor bem maior, portanto, que os US$ 238 milhões acordados com a Indalo. “Se o governo não intervier tanto, a Pesa pode valer muito mais”, diz um dos técnicos. A Petrobras, até dezembro do ano passado, tinha um discurso semelhante. Na última carta aos acionistas, a Pesa diz: “Estamos otimistas em relação ao futuro da Petrobras Argentina. E agora renovamos o compromisso de consolidar uma companhia lucrativa, competitiva e sustentável, comprometida com os interesses do país (Argentina)...”. Em outro trecho da carta, informa-se que os resultados do ano passado foram “encorajadores” e permitiram, como nos cinco anos anteriores, a distribuição de dividendos milionários aos acionistas.

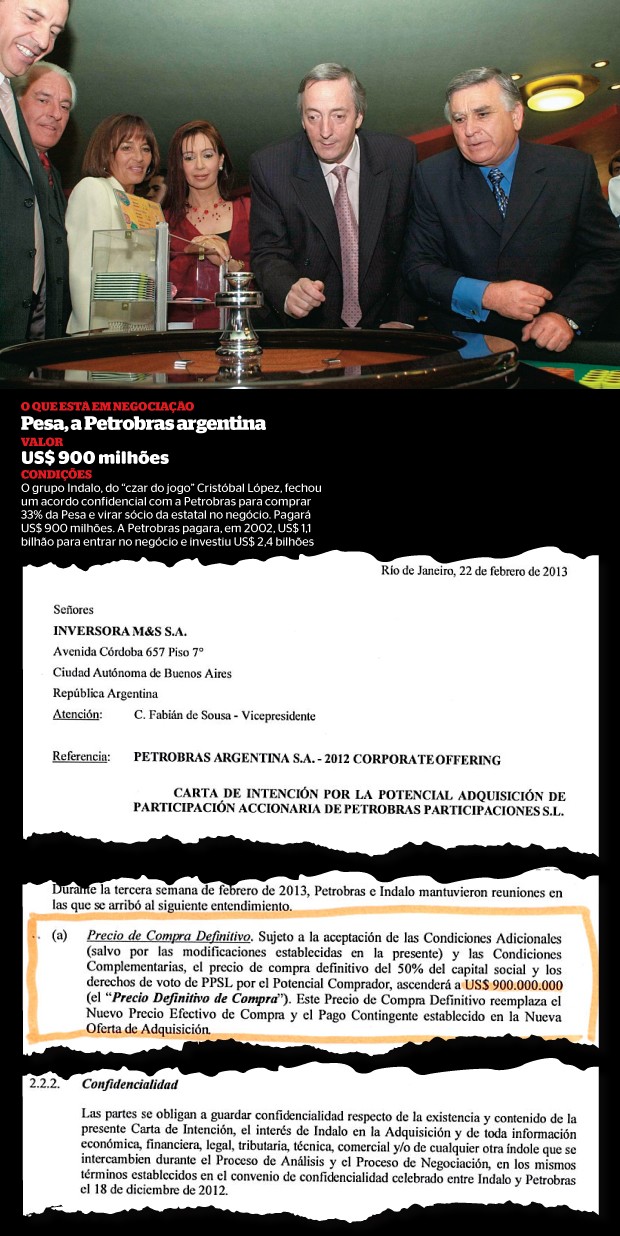

Mesmo que os valores do negócio pudessem ser considerados vantajosos para a Petrobras, nada provocou tanto desconforto dentro da estatal como o sócio escolhido. O executivo Fabián trabalha para o bilionário argentino Cristóbal López, dono do grupo Indalo. Ele é conhecido como “czar do jogo”, em virtude de seu vasto domínio no mundo dos cassinos (na Argentina, o jogo é legal). López é amigo e apoiador da presidente da Argentina, Cristina Kirchner.

Como o “czar do jogo” da Argentina virou sócio da Petrobras? No dia 5 de novembro do ano passado, López enviou uma carta, em espanhol, à presidente da Petrobras, Graça Foster. Na carta, a que ÉPOCA teve acesso, López revela ser um homem bem informado. Não se sabe como, mas ele descobrira que a Petrobras estava negociando a venda da Pesa com três de seus concorrentes. O assunto da carta, embora em economês, deixava claras as intenções do empresário López: “Ref. Pesa Proposta de aquisição e integração de ativos”. López, portanto, queria comprar um pedaço da Pesa. Na carta, ele manifestou a “firme intenção de chegar a um entendimento entre Pesa e Oíl Combustibles S.A.”, a empresa de petróleo de López, para que a operação viesse a ser fechada. No documento, López propôs comprar 25% das ações que a Petrobras detinha na Pesa. Queria também a opção de, se a parceria desse certo, comprar mais 23,52% das ações – uma proposta mais modesta do que o acordo que ele conseguiu depois.

A resposta da Petrobras também veio por escrito, semanas depois. No dia 21 de novembro, Ubiratan Clair, executivo de confiança de Graça Foster, que toca o feirão da Petrobras e negociava a venda da Pesa aos concorrentes do “czar do jogo”, escreveu a López: “Nos sentimos honrados pelo interesse manifestado na compra de 25% (da Pesa). No entanto, devemos indicar que as ações da Pesa não fazem parte de nossa carteira de desinvestimentos, razão pela qual não podemos iniciar qualquer negociação relativa às mesmas”. Diante do que aconteceu em seguida, a carta do assessor de Graça Foster causa espanto. Não só ele escondeu que a Pesa estava, sim, à venda – como, semanas depois, fechou acordo com o próprio López. No dia 18 de dezembro, menos de um mês após a inequívoca negativa, o mesmo assessor de Graça Foster firmou um “convênio de confidencialidade” com López para lhe vender a Pesa.

O que houve nesse espaço de um mês? Por que a Petrobras mudou de ideia e resolveu fechar negócio com López? A estatal não explica. Assessores envolvidos na operação dizem apenas que “veio a ordem” de fechar com o amigo de Cristina Kirchner. Procurada por ÉPOCA em três oportunidades, a assessoria da Petrobras limitou-se a responder que “não vai emitir comentários sobre assuntos relacionados com o seu Programa de Desinvestimento”. Graça Foster e o executivo Ubiratan não responderam às ligações. A assessoria de López confirmou apenas que o grupo Indalo fez uma proposta pela Pesa.

López é o que a imprensa argentina chama de “empresário K”, como são conhecidos os empresários que têm proximidade com o governo Kirchner. Ele tem empresas de transporte, construção civil, petróleo, alimentação, concessionárias e meios de comunicação. É famoso por suas redes de cassino e caça-níquel. É sócio em pelo menos 14 cassinos, incluindo o Hipódromo de Palermo, para o qual ganhou de Néstor Kirchner, nos últimos dias como presidente da Argentina, uma extensão da concessão para os caça-níqueis – o prazo foi estendido de 2017 a 2032.

Como o “czar do jogo” da Argentina virou sócio da Petrobras? No dia 5 de novembro do ano passado, López enviou uma carta, em espanhol, à presidente da Petrobras, Graça Foster. Na carta, a que ÉPOCA teve acesso, López revela ser um homem bem informado. Não se sabe como, mas ele descobrira que a Petrobras estava negociando a venda da Pesa com três de seus concorrentes. O assunto da carta, embora em economês, deixava claras as intenções do empresário López: “Ref. Pesa Proposta de aquisição e integração de ativos”. López, portanto, queria comprar um pedaço da Pesa. Na carta, ele manifestou a “firme intenção de chegar a um entendimento entre Pesa e Oíl Combustibles S.A.”, a empresa de petróleo de López, para que a operação viesse a ser fechada. No documento, López propôs comprar 25% das ações que a Petrobras detinha na Pesa. Queria também a opção de, se a parceria desse certo, comprar mais 23,52% das ações – uma proposta mais modesta do que o acordo que ele conseguiu depois.

A resposta da Petrobras também veio por escrito, semanas depois. No dia 21 de novembro, Ubiratan Clair, executivo de confiança de Graça Foster, que toca o feirão da Petrobras e negociava a venda da Pesa aos concorrentes do “czar do jogo”, escreveu a López: “Nos sentimos honrados pelo interesse manifestado na compra de 25% (da Pesa). No entanto, devemos indicar que as ações da Pesa não fazem parte de nossa carteira de desinvestimentos, razão pela qual não podemos iniciar qualquer negociação relativa às mesmas”. Diante do que aconteceu em seguida, a carta do assessor de Graça Foster causa espanto. Não só ele escondeu que a Pesa estava, sim, à venda – como, semanas depois, fechou acordo com o próprio López. No dia 18 de dezembro, menos de um mês após a inequívoca negativa, o mesmo assessor de Graça Foster firmou um “convênio de confidencialidade” com López para lhe vender a Pesa.

O que houve nesse espaço de um mês? Por que a Petrobras mudou de ideia e resolveu fechar negócio com López? A estatal não explica. Assessores envolvidos na operação dizem apenas que “veio a ordem” de fechar com o amigo de Cristina Kirchner. Procurada por ÉPOCA em três oportunidades, a assessoria da Petrobras limitou-se a responder que “não vai emitir comentários sobre assuntos relacionados com o seu Programa de Desinvestimento”. Graça Foster e o executivo Ubiratan não responderam às ligações. A assessoria de López confirmou apenas que o grupo Indalo fez uma proposta pela Pesa.

López é o que a imprensa argentina chama de “empresário K”, como são conhecidos os empresários que têm proximidade com o governo Kirchner. Ele tem empresas de transporte, construção civil, petróleo, alimentação, concessionárias e meios de comunicação. É famoso por suas redes de cassino e caça-níquel. É sócio em pelo menos 14 cassinos, incluindo o Hipódromo de Palermo, para o qual ganhou de Néstor Kirchner, nos últimos dias como presidente da Argentina, uma extensão da concessão para os caça-níqueis – o prazo foi estendido de 2017 a 2032.

A relação entre López e Néstor Kirchner, o marido de Cristina, que governou o país antes dela e morreu em 2010, começou em 1998. Néstor, quando governador de Santa Cruz, ajudou uma empresa de López a fechar negócios com petroleiras. Desde então, López nunca escondeu de ninguém: sentia que tinha uma “dívida eterna” com Néstor. Para pagar a “dívida eterna”, convidava Néstor, que sempre gostou de uma mesa de jogo, a se divertir num dos cassinos dele em Comodoro Rivadavia. A amizade era recíproca. Em 2006, López recebeu de Néstor concessão para explorar sete reservas de petróleo em Santa Cruz. Cristina, a sucessora, também o ajudou. Fez-lhe um favorzinho depois que ele gastou US$ 40 milhões na compra da concessão do canal de TV C5N, a fim de torná-lo governista. Para que fechasse o negócio, Cristina abriu exceções na lei de audiovisual, que proíbe negociar concessões.

Depois que a Petrobras fechou o acordo de confidencialidade com López, o negócio andou rápido. Ele apresentou uma proposta em 7 de janeiro, aumentou o valor numa segunda proposta, um mês depois – e fechou a compra das ações por US$ 900 milhões em 22 de fevereiro. Com o acordo, López e a Petrobras discutem agora os detalhes do contrato a ser assinado. Se tudo correr como previsto, resta apenas a aprovação do Conselho de Administração da Petrobras, que se reunirá no final de abril. A Pesa, porém, enfrentará resistências na Argentina se assinar o contrato. O atual governador de Santa Cruz, Daniel Peralta, um desafeto de López, ameaçou tirar dele as concessões das sete reservas de petróleo que López tem na região. Peralta diz que ele não fez os investimentos previstos. Diz, ainda, que a situação em Santa Cruz pode “inviabilizar” o negócio com a Petrobras – mas não diz como.

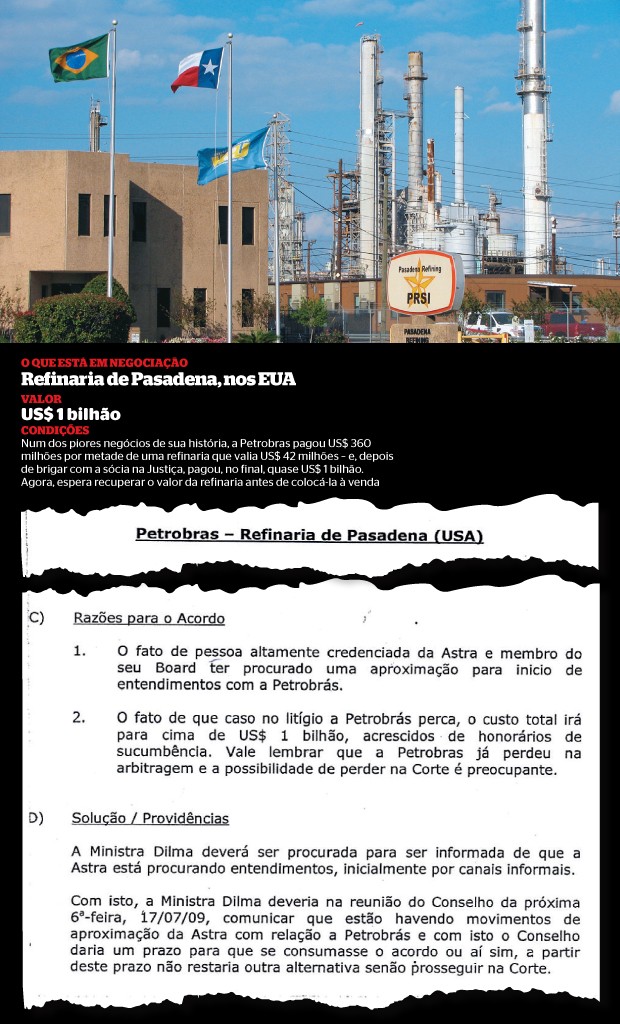

O maior problema do negócio da Petrobras com o “czar do jogo”, e com todas as operações do feirão, é a falta de transparência. Como demonstra o caso da Argentina, não há critérios claros para a escolha das empresas que farão negócio com a Petrobras. Esse modelo sigiloso e sem controle resultou em calamidades, como a compra da refinaria de Pasadena, nos Estados Unidos. Em 2004, a Astra Trading pagou US$ 42 milhões pela refinaria. Meses depois, a Petrobras pagou US$ 360 milhões por metade do negócio. Tempos depois, um desentendimento entre as sócias levou a questão à Justiça. A Petrobras perdeu e foi condenada a comprar não só a parte da sócia, como a pagar multa, juros e indenização. Em junho, a Petrobras anunciou que pagaria mais US$ 820 milhões.

ÉPOCA teve acesso a um documento interno da Petrobras, elaborado em 2009. Um trecho afirma que a então diretoria, comandada pelo petista José Sergio Gabrielli, decidiu manter o processo devido à “prepotência” com que a Astra se colocava no caso. Logo depois, o documento lista razões para fazer um acordo. Uma delas é que um representante da Astra procurara a Petrobras em busca de entendimento. A razão mais forte era clara: “Caso no litígio a Petrobras perca, o custo total irá para cima de US$ 1 bilhão (...). Vale lembrar que a Petrobras já perdeu na arbitragem, e a possibilidade de perder na corte é preocupante”. A opção do acordo era a menos pior. A Petrobras gastaria, no máximo, US$ 639 milhões. O documento afirma que a (então) “ministra (de Minas e Energia) Dilma Rousseff deverá ser procurada para ser informada de que a Astra está procurando entendimentos, inicialmente por canais informais”. O texto diz que Dilma Rousseff deveria comunicar isso na reunião do Conselho da Petrobras, marcada para 17 de julho de 2009. O Conselho daria então um prazo para um acordo com a Astra. O pior cenário sobreveio. A Petrobras não fez nenhum acordo com a Astra, perdeu na Justiça e gastou mais de US$ 1 bilhão (boa parte dele dinheiro público) – 24 vezes o que a Astra pagou pela refinaria. O Tribunal de Contas da União investiga como a Petrobras pôde fazer um negócio tão ruim – pelo menos para seu caixa e para os cofres públicos.

Depois que a Petrobras fechou o acordo de confidencialidade com López, o negócio andou rápido. Ele apresentou uma proposta em 7 de janeiro, aumentou o valor numa segunda proposta, um mês depois – e fechou a compra das ações por US$ 900 milhões em 22 de fevereiro. Com o acordo, López e a Petrobras discutem agora os detalhes do contrato a ser assinado. Se tudo correr como previsto, resta apenas a aprovação do Conselho de Administração da Petrobras, que se reunirá no final de abril. A Pesa, porém, enfrentará resistências na Argentina se assinar o contrato. O atual governador de Santa Cruz, Daniel Peralta, um desafeto de López, ameaçou tirar dele as concessões das sete reservas de petróleo que López tem na região. Peralta diz que ele não fez os investimentos previstos. Diz, ainda, que a situação em Santa Cruz pode “inviabilizar” o negócio com a Petrobras – mas não diz como.

O maior problema do negócio da Petrobras com o “czar do jogo”, e com todas as operações do feirão, é a falta de transparência. Como demonstra o caso da Argentina, não há critérios claros para a escolha das empresas que farão negócio com a Petrobras. Esse modelo sigiloso e sem controle resultou em calamidades, como a compra da refinaria de Pasadena, nos Estados Unidos. Em 2004, a Astra Trading pagou US$ 42 milhões pela refinaria. Meses depois, a Petrobras pagou US$ 360 milhões por metade do negócio. Tempos depois, um desentendimento entre as sócias levou a questão à Justiça. A Petrobras perdeu e foi condenada a comprar não só a parte da sócia, como a pagar multa, juros e indenização. Em junho, a Petrobras anunciou que pagaria mais US$ 820 milhões.

ÉPOCA teve acesso a um documento interno da Petrobras, elaborado em 2009. Um trecho afirma que a então diretoria, comandada pelo petista José Sergio Gabrielli, decidiu manter o processo devido à “prepotência” com que a Astra se colocava no caso. Logo depois, o documento lista razões para fazer um acordo. Uma delas é que um representante da Astra procurara a Petrobras em busca de entendimento. A razão mais forte era clara: “Caso no litígio a Petrobras perca, o custo total irá para cima de US$ 1 bilhão (...). Vale lembrar que a Petrobras já perdeu na arbitragem, e a possibilidade de perder na corte é preocupante”. A opção do acordo era a menos pior. A Petrobras gastaria, no máximo, US$ 639 milhões. O documento afirma que a (então) “ministra (de Minas e Energia) Dilma Rousseff deverá ser procurada para ser informada de que a Astra está procurando entendimentos, inicialmente por canais informais”. O texto diz que Dilma Rousseff deveria comunicar isso na reunião do Conselho da Petrobras, marcada para 17 de julho de 2009. O Conselho daria então um prazo para um acordo com a Astra. O pior cenário sobreveio. A Petrobras não fez nenhum acordo com a Astra, perdeu na Justiça e gastou mais de US$ 1 bilhão (boa parte dele dinheiro público) – 24 vezes o que a Astra pagou pela refinaria. O Tribunal de Contas da União investiga como a Petrobras pôde fazer um negócio tão ruim – pelo menos para seu caixa e para os cofres públicos.

A ausência de critério, segundo executivos da Petrobras, aparece também na parte mais valiosa do feirão: as operações da estatal na África. Cálculos do mercado e da Petrobras estimam o patrimônio no continente num patamar entre US$ 5 bilhões e US$ 8 bilhões. A Petrobras produz e explora petróleo em Angola, Benin, Gabão, Líbia, Namíbia, Nigéria e Tanzânia. De 2003 a 2010, investiu cerca de US$ 4 bilhões na África. ÉPOCA teve acesso a documentos internos da Petrobras que apresentam um diagnóstico sobre os negócios na África que devem ser vendidos, incluindo mapas com a localização dos poços e informações sobre seu potencial produtivo. O material mostra muitas possibilidades de lucro. A maior fatia de investimento está na Nigéria, responsável por 23% da produção atual de toda a área internacional da companhia – uma média equivalente a 55 mil barris de óleo por dia. São três poços na Nigéria: Agbami, Akpo e Engina. Os documentos da Petrobras mostram que os três poços têm “reservas provadas” de 150 milhões de barris de petróleo.

Para quem a Petrobras planeja vender tamanho tesouro? A estatal, de novo, não explica os critérios. Até agora, a única negociação avançada é com o grupo BTG, do banqueiro André Esteves. Por meio do investidor Hamylton Padilha, uma das mais poderosas influências na Petrobras, Esteves, segundo executivos da estatal envolvidos com a transação, negocia a compra de parte das operações na Nigéria. Questionado por ÉPOCA, Padilha afirmou ter se reunido com representantes do banco para avaliar investimentos na Petrobras. “Conversei com o pessoal (BTG) sobre esse assunto (venda de ativos da Petrobras). A Petrobras convidou diversas empresas estrangeiras para poder fazer ofertas no Golfo do México, África e até na América Latina. Sei que na área de petróleo eles (BTG) estão olhando. Têm participação em duas empresas ligadas ao setor: Bravante e Sete Brasil”, disse. “Não trabalho para o BTG. Sou investidor. Investi algum dinheiro na Sete Brasil (ligada à construção de plataformas de petróleo).” Indagado sobre quem é a pessoa mais indicada para falar, pelo BTG, sobre investimentos na Petrobras, sobretudo na África, Padilha disse: “A pessoa que trata desse assunto diretamente é o André Esteves”. O BTG disse que não se manifestaria.

Para quem a Petrobras planeja vender tamanho tesouro? A estatal, de novo, não explica os critérios. Até agora, a única negociação avançada é com o grupo BTG, do banqueiro André Esteves. Por meio do investidor Hamylton Padilha, uma das mais poderosas influências na Petrobras, Esteves, segundo executivos da estatal envolvidos com a transação, negocia a compra de parte das operações na Nigéria. Questionado por ÉPOCA, Padilha afirmou ter se reunido com representantes do banco para avaliar investimentos na Petrobras. “Conversei com o pessoal (BTG) sobre esse assunto (venda de ativos da Petrobras). A Petrobras convidou diversas empresas estrangeiras para poder fazer ofertas no Golfo do México, África e até na América Latina. Sei que na área de petróleo eles (BTG) estão olhando. Têm participação em duas empresas ligadas ao setor: Bravante e Sete Brasil”, disse. “Não trabalho para o BTG. Sou investidor. Investi algum dinheiro na Sete Brasil (ligada à construção de plataformas de petróleo).” Indagado sobre quem é a pessoa mais indicada para falar, pelo BTG, sobre investimentos na Petrobras, sobretudo na África, Padilha disse: “A pessoa que trata desse assunto diretamente é o André Esteves”. O BTG disse que não se manifestaria.